Pensjon er delt opp i 3 deler:

- Folketrygd (det du får av staten)

- Tjenestepensjon (det du får av arbeidsgiver)

- Egen sparing

1. Folketrygd

Er du født etter 1964 vil 18,1 % av alt du tjener hvert år opptil 7,1G (G=folketrygdens grunnbeløp) bli satt av til din pensjon fra folketrygden. (Er du født før 1964 er det litt andre regler) Når du går av med pensjon vil det beregnes hvor lenge du statistisk kommer til å leve basert på ditt årskull. Da vil hele saldoen du har tjent opp i folketrygden bli fordelt på de antall år du er forventet å leve som pensjonist. Merk at gjennomsnittlig levealder har økt jevnt over tid, så forventet levealder kan ha økt innen du skal begynne å ta ut pensjon.

Mye har endret seg etter pensjonsreformen i 2011, se spesielt at det man får av folketrygden er betydelig mindre enn tidligere.

2. Tjenestepensjon

Fra 2006 ble det lovpålagt tjenestepensjon i Norge. Det betyr at alle bedrifter må opprette en pensjonsordning for sine ansatte. Det kan spares inntil 7 % av lønn opp til 12G, og et tillegg på 18,1 % av lønn mellom 7,1-12G. Det vil være stor forskjell i hva du får i pensjon avhengig av hvilken sparesats din arbeidsgiver har valgt. Har du minimumsordning er det svært viktig at du tar ansvar for egen sparing for å leve slik du ønsker som pensjonist. Har du maksimumsordning vil det være større muligheter for at du kan ta ut pensjon tidligere kombinert med egen sparing (f.eks fra 62 eller 65 år).

EPK - Egen pensjonskonto

Nytt i 2021 er at du nå kan velge hvor dus kal ha din tjenestepensjon. Denne kontoen heter "Egen pesnjonskonto" og samler all din oppsparte tjenestepensjon til der din arbeidsgiver har pensjonsavtale i dag. Denne kontoen har automatisk blitt opprettet for deg. Les mer på https://berg-sparebank.no/spare/pensjonssparing/egen-pensjonskonto

Du kan påvirke avkastningen på din tjenestepensjon!

Arbeidsgivere velger ofte middels risikoprofil på tjenestepensjonen, og dette betyr at halvparten av din pensjonssparing spares i aksjer og halvparten spares i renter. Dette er en risikoprofil som i utgangspunktet passer personer som har kort tid igjen til pensjonsalder. Vi anbefaler generelt at du øker aksjeandelen i pensjonssparingen dersom du har lenge igjen til du skal gå av med pensjon. Dette gjøres på følgende måte.

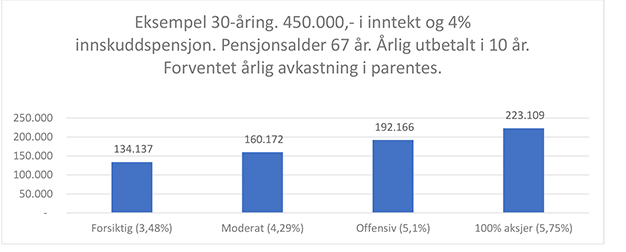

På www.norskpensjon.no finner du oversikt over din egen pensjonssparing. Bruk BankID for å «logge inn» hos den eller de leverandørene der du har egen pensjonssparing (f.eks Danica, Storebrand, Nordea Liv.). Innlogget kan du endre profil til f.eks offensiv profil med 80-100% aksjer. Dette gjøres selvsagt på egen risiko, men dersom man har lang tid igjen til pensjonsalder, viser historikken at sparing i aksjer over tid er mer lønnsomt enn sparing i bank. Basert på historisk avkastning betyr endring av risikoprofil at forventet avkastning kan øke med inntil 2,27%, og over tid vil dette utgjøre en stor forskjell for din pensjon. Denne handlingen vil få stor betydning for hva man sitter igjen med som pensjonist.

Under vises ett eksempel på hva endring av risikoprofil kan utgjøre:

Historisk avkastning

Historisk avkastning er ingen garanti for framtidig avkastning. Framtidig avkastning vil bl.a. avhenge av markedsutviklingen, forvalters dyktighet, verdipapirfondets risiko, samt kostander ved tegning, forvaltning og innløsning. Avkastningen kan bli negativ som følge av kurstap.

Pensjonskapitalbevis/fripoliser

Dersom du avslutter et arbeidsforhold blir din pensjonssparing avsluttet og gjort om til ett pensjonskapitalbevis eller en fripolise.

- Pensjonskapitalbevis: Avsluttet innskuddspensjon (de aller fleste har dette per i dag)

- Fripolise: Avsluttet ytelsespensjon (det var mest vanlig tidligere, man var f.eks garantert 65% av lønn når man gikk av med pensjon).

Her kan man (som med tjenestepensjon) gå inn og endre risikoprofil på pensjonskapitalbeviset for å øke forventet avkastning. Dette pensjonskapitalbeviset vil inkluderes i din EPK.

Logg gjerne inn på www.danica.no med din bankid-brikke og du får hjelp til å komme i gang med prosessen.

3. Egen sparing

For de fleste vil det være viktig å komme i gang tidlig med egen sparing. Dette for å unngå stort inntektstap når man går av med pensjon. Vi anbefaler våre kunder å ta kontakt med en av våre autoriserte finansielle rådgivere for å avtale et møte om sparing til pensjon.